DEFINISI

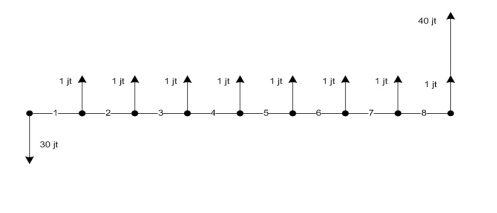

Rate of return adalah tingkat pengembalian atau tingkat bunga yang diterima investor atas investasi yang tidak di amortisasikan.

untuk menghitung tingkat pengembalian atas investasi. kita harus mengkonversi berbagai konsekuensi dari investasi ke dalam cash flow. maka kita akan memecahkan cash flow untuk nilai yang tidak diketahui tersebut. yang tingkat pengembalian dalam lima bentuk persamaan cash flow yaitu:

1. PW of benefits – PW of cost = 0

2. PW of benefits/PW of cost = 1

3. Net Present Worth =0

4. EUAB – EUAC =0

5. PW of Cost = PW of benefits

Pengertian rate of return dapat dilihat dari 2 sisi. Dari pihak investor, tinggi rendahnya tingkat laba yang disyaratkan merupakan pencerminan oleh tingkat resiko aktiva yang dimiliki dan struktur modal serta faktor lain seperti manajemen. Sedangkan di pihak perusahaan, tingkat laba yang diminta. Merupakan biaya yang harus dikeluarkan untuk mendapatkan modal dari pemegang saham secara umum bahwa resiko perusahaan yang tinggi berakibat bahwa tingkat keuntungan yang diminta oleh investor juga tinggi dan biaya modal / juga tinggi. Tinggi rendahnya tingkat keuntungan yang diminta dipengaruhi oleh tingkat keuntungan bebas resiko (risk free rate) (Rf) dan risk premium untuk mengkompensasikan resiko yang melekat pada surat berharga itu. Rp = Rf + risk premium.

EXPECTED RATE OF RETURN

Rp = tingkat keuntungan yang diminta. Rp dipengaruhi oleh 2 faktor (1) tingkat inflasi yang diharapkan (2) demand&suppy dana 2 faktor tersebut sangat mempengaruhi return pada surat berharga bebas resiko & Required rate of return bagi semua surat berharga juga akan dipengaruhi oleh risk free. Bagi surat berharga yang spesifik terdapat 4 komponen resiko yang menentukan risk premium : (1) Bussiness risk ditentukan oleh variabilitas laba sebelum bunga & pajak (EBIT), (2) Financial risk, ditunjukkan variabilitas laba per lembar (EPS) , (3) Marketability risk, menunjukkan kemampuan investasi untuk membeli & menjual surat berharga perusahan, (4) interest rate risk, menunjukkan variabilitas tingkat keutungan atas surat berharga.

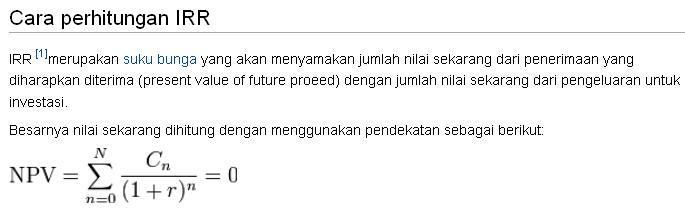

2. Metode “Internal Rate of Return”

Metode ini untuk membuat peringkat usulan investasi dengan menggunakan tingkat pengembalian atas investasi yang dihitung dengan mencari tingkat diskonto yang menyamakan nilai sekarang dari arus kas masuk proyek yang diharapkan terhadap nilai sekarang biaya proyek atau sama dengan tingkat diskonto yang membuat NPV sama dengan nol.

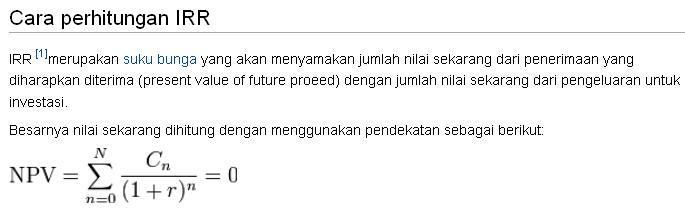

RUMUS!

Apabila Ao adalah investasi pada periode 0 dan A1 sampai An adalah aliran bersih dari periode 1 sampai n, maka metode IRR semata mata mencari discount factor yang menyamakan A0 dengan A1 sampai An

Penerimaan atau penolakan usulan investasi ini adalah dengan membandingkan IRR dengan tingkat bunga yang disyaratkan (required rate of return). Apabila IRR lebih besar dari pada tingkat bunga yang disyaratkan maka proyek tersebut diterima, apabila lebih kecil diterima.

Kelemahan secara mendasar menurut teori memang hampir tidak ada, namun dalam praktek penghitungan untuk menentukan IRR tersebut masih memerlukan penghitungan NPV

Internal Rate of Return (IRR)

Ukuran kedua yang sering digunakan dalam analisis manfaat finansial adalah internal rate of return (IRR) atau tingkat pengembaliandari investasi. IRR menunjukan tingkat discount rate atau tingkat keuntungan dari investasi yang menghasilkan NPV sama dengan nol.

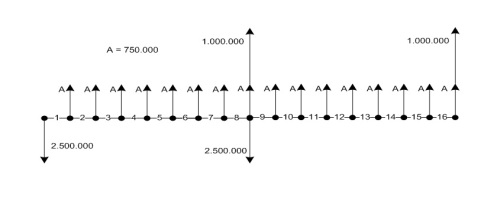

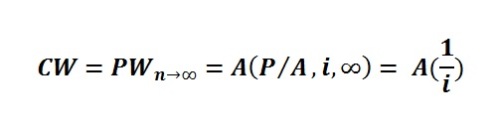

Untuk mengitung IRR digunakan rumus sebagai berikut:

RUMUS

Kriteria penilain digunakan tingkat bunga bank. Jadi, jika IRR ??tingkat bunga bank, maka usaha yang direncanakan atau yang diusulan layak untuk dilaksanakan, dan jika sebaliknya usaha yang direncanakan tidak layak untuk dilaksanakan.

Internal Rate of Return (IRR)

Teknik perhitungan dengan IRR banyak digunakan dalam suatu analisis investasi, namun relatif sulit untuk ditentukan karena untuk mendapatkan nilai yang akan dihitung diperlukan suatu ‘trial and error’ hingga pada akhirnya diperoleh tingkat bunga yang akan menyebabkan NPV sama dengan nol. IRR dapat didefinisikan sebagai tingkat bunga yang akan menyamakan present value cash inflow dengan jumlah initial investment dari proyek yang sedang dinilai.

Dengan kata lain, IRR adalah tingkat bunga yang akan menyebabkan NPV sama dengan nol, karena present value cash inflow pada tingkat bunga tersebut akan sama dengan initial investment. Suatu usulan proyek investasi akan ditetima jika IRR > cost of capital dan akan ditolak jika IRR <>= Cost of Capital maka : Proyek dipertimbangkan diterima.

KEGUNAAN DAN PERHITUNGANNYA

INTERNAL RATE OF RETURN (IRR)

Metode ini untuk membuat peringkat usulan investasi dengan menggunakan tingkat pengembalian atas investasi yang dihitung dengan mencari tingkat diskonto yang menyamakan nilai sekarang dari arus kas masuk proyek yang diharapkan terhadap nilai sekarang biaya proyek atau sama dengan tingkat diskonto yang membuat NPV sama dengan nol.

IRR yang merupakan indikator tingkat efisiensi dari suatu investasi. Suatu proyek/investasi dapat dilakukan apabila laju pengembaliannya (rate of return) lebih besar dari pada laju pengembalian apabila melakukan investasi di tempat lain (bunga deposito bank, reksadana dan lain-lain). IRR digunakan dalam menentukan apakah investasi dilaksanakan atau tidak, untuk itu biasanya digunakan acuan bahwa investasi yang dilakukan harus lebih tinggi dari Minimum acceptable rate of return atau Minimum atractive rate of return (MARR) . MARR adalah laju pengembalian minimum dari suatu investasi yang berani dilakukan oleh seorang investor.

Dengan rumus umum sebagai berikut :

Penerimaan atau penolakan usulan investasi ini adalah dengan membandingkan IRR dengan tingkat bunga yang disyaratkan (required rate of return). Apabila IRR lebih besar dari pada tingkat bunga yang disyaratkan maka proyek tersebut diterima, apabila lebih kecil diterima.

IRR adalah nilai discount rate i yang membuat NPV dari proyek sama dengan nol. Discount rate yang dipakai untuk mencari present value dari suatu benefit/biaya harus senilai dengan opportunity cost of capital seperti terlihat dari sudut pandangan si penilai proyek. Konsep dasar opportunity cost pada hakikatnya merupakan pengorbanan yang diberikan sebagai alternatif terbaik untuk dapat memperoleh sesuatu hasil dan manfaat atau dapat pula menyatakan harga yang harus dibayar untuk mendapatkannya.

Rate of return adalah tingkat pengembalian atau tingkat bunga yang diterima investor atas investasi yang tidak di amortisasikan.

untuk menghitung tingkat pengembalian atas investasi. kita harus mengkonversi berbagai konsekuensi dari investasi ke dalam cash flow. maka kita akan memecahkan cash flow untuk nilai yang tidak diketahui tersebut. yang tingkat pengembalian dalam lima bentuk persamaan cash flow yaitu:

1. PW of benefits – PW of cost = 0

2. PW of benefits/PW of cost = 1

3. Net Present Worth =0

4. EUAB – EUAC =0

5. PW of Cost = PW of benefits

Pengertian rate of return dapat dilihat dari 2 sisi. Dari pihak investor, tinggi rendahnya tingkat laba yang disyaratkan merupakan pencerminan oleh tingkat resiko aktiva yang dimiliki dan struktur modal serta faktor lain seperti manajemen. Sedangkan di pihak perusahaan, tingkat laba yang diminta. Merupakan biaya yang harus dikeluarkan untuk mendapatkan modal dari pemegang saham secara umum bahwa resiko perusahaan yang tinggi berakibat bahwa tingkat keuntungan yang diminta oleh investor juga tinggi dan biaya modal / juga tinggi. Tinggi rendahnya tingkat keuntungan yang diminta dipengaruhi oleh tingkat keuntungan bebas resiko (risk free rate) (Rf) dan risk premium untuk mengkompensasikan resiko yang melekat pada surat berharga itu. Rp = Rf + risk premium.

EXPECTED RATE OF RETURN

Rp = tingkat keuntungan yang diminta. Rp dipengaruhi oleh 2 faktor (1) tingkat inflasi yang diharapkan (2) demand&suppy dana 2 faktor tersebut sangat mempengaruhi return pada surat berharga bebas resiko & Required rate of return bagi semua surat berharga juga akan dipengaruhi oleh risk free. Bagi surat berharga yang spesifik terdapat 4 komponen resiko yang menentukan risk premium : (1) Bussiness risk ditentukan oleh variabilitas laba sebelum bunga & pajak (EBIT), (2) Financial risk, ditunjukkan variabilitas laba per lembar (EPS) , (3) Marketability risk, menunjukkan kemampuan investasi untuk membeli & menjual surat berharga perusahan, (4) interest rate risk, menunjukkan variabilitas tingkat keutungan atas surat berharga.

2. Metode “Internal Rate of Return”

Metode ini untuk membuat peringkat usulan investasi dengan menggunakan tingkat pengembalian atas investasi yang dihitung dengan mencari tingkat diskonto yang menyamakan nilai sekarang dari arus kas masuk proyek yang diharapkan terhadap nilai sekarang biaya proyek atau sama dengan tingkat diskonto yang membuat NPV sama dengan nol.

RUMUS!

Apabila Ao adalah investasi pada periode 0 dan A1 sampai An adalah aliran bersih dari periode 1 sampai n, maka metode IRR semata mata mencari discount factor yang menyamakan A0 dengan A1 sampai An

Penerimaan atau penolakan usulan investasi ini adalah dengan membandingkan IRR dengan tingkat bunga yang disyaratkan (required rate of return). Apabila IRR lebih besar dari pada tingkat bunga yang disyaratkan maka proyek tersebut diterima, apabila lebih kecil diterima.

Kelemahan secara mendasar menurut teori memang hampir tidak ada, namun dalam praktek penghitungan untuk menentukan IRR tersebut masih memerlukan penghitungan NPV

Internal Rate of Return (IRR)

Ukuran kedua yang sering digunakan dalam analisis manfaat finansial adalah internal rate of return (IRR) atau tingkat pengembaliandari investasi. IRR menunjukan tingkat discount rate atau tingkat keuntungan dari investasi yang menghasilkan NPV sama dengan nol.

Untuk mengitung IRR digunakan rumus sebagai berikut:

RUMUS

Kriteria penilain digunakan tingkat bunga bank. Jadi, jika IRR ??tingkat bunga bank, maka usaha yang direncanakan atau yang diusulan layak untuk dilaksanakan, dan jika sebaliknya usaha yang direncanakan tidak layak untuk dilaksanakan.

Internal Rate of Return (IRR)

Teknik perhitungan dengan IRR banyak digunakan dalam suatu analisis investasi, namun relatif sulit untuk ditentukan karena untuk mendapatkan nilai yang akan dihitung diperlukan suatu ‘trial and error’ hingga pada akhirnya diperoleh tingkat bunga yang akan menyebabkan NPV sama dengan nol. IRR dapat didefinisikan sebagai tingkat bunga yang akan menyamakan present value cash inflow dengan jumlah initial investment dari proyek yang sedang dinilai.

Dengan kata lain, IRR adalah tingkat bunga yang akan menyebabkan NPV sama dengan nol, karena present value cash inflow pada tingkat bunga tersebut akan sama dengan initial investment. Suatu usulan proyek investasi akan ditetima jika IRR > cost of capital dan akan ditolak jika IRR <>= Cost of Capital maka : Proyek dipertimbangkan diterima.

KEGUNAAN DAN PERHITUNGANNYA

INTERNAL RATE OF RETURN (IRR)

Metode ini untuk membuat peringkat usulan investasi dengan menggunakan tingkat pengembalian atas investasi yang dihitung dengan mencari tingkat diskonto yang menyamakan nilai sekarang dari arus kas masuk proyek yang diharapkan terhadap nilai sekarang biaya proyek atau sama dengan tingkat diskonto yang membuat NPV sama dengan nol.

IRR yang merupakan indikator tingkat efisiensi dari suatu investasi. Suatu proyek/investasi dapat dilakukan apabila laju pengembaliannya (rate of return) lebih besar dari pada laju pengembalian apabila melakukan investasi di tempat lain (bunga deposito bank, reksadana dan lain-lain). IRR digunakan dalam menentukan apakah investasi dilaksanakan atau tidak, untuk itu biasanya digunakan acuan bahwa investasi yang dilakukan harus lebih tinggi dari Minimum acceptable rate of return atau Minimum atractive rate of return (MARR) . MARR adalah laju pengembalian minimum dari suatu investasi yang berani dilakukan oleh seorang investor.

Dengan rumus umum sebagai berikut :

Penerimaan atau penolakan usulan investasi ini adalah dengan membandingkan IRR dengan tingkat bunga yang disyaratkan (required rate of return). Apabila IRR lebih besar dari pada tingkat bunga yang disyaratkan maka proyek tersebut diterima, apabila lebih kecil diterima.

IRR adalah nilai discount rate i yang membuat NPV dari proyek sama dengan nol. Discount rate yang dipakai untuk mencari present value dari suatu benefit/biaya harus senilai dengan opportunity cost of capital seperti terlihat dari sudut pandangan si penilai proyek. Konsep dasar opportunity cost pada hakikatnya merupakan pengorbanan yang diberikan sebagai alternatif terbaik untuk dapat memperoleh sesuatu hasil dan manfaat atau dapat pula menyatakan harga yang harus dibayar untuk mendapatkannya.